Ich erhalte viele Anfragen bezüglich einer Aussage, ob ich die Märkte nun auch in einem Bullenmarkt sehe.

Um die Frage zu beantworten, lass uns gemeinsam einen Blick auf den S&P 500 werfen. Dieser hat seit Jahresbeginn über 10 % zugelegt.

S&P 500 im Aufwärtstrend

Man muss beim Anblick des Charts kein ausgebildeter Charttechniker sein, um zu erkennen, dass der S&P 500 seit März einen rasanten Anstieg vollzogen hat und nach einer fast zweimonatigen Konsolidierungsphase nun einen ernstzunehmenden Ausbruch zur Oberseite startet und nun auf einem 14-Monats Hoch steht.

S&P 500 im H4 Chart.

Fundamental betrachtet gestaltet sich jedoch ein ganz anderes Bild.

Der breite Markt kommt nicht hinterher

Man muss wissen, dass der S&P 500 zwar 500 Aktien umfasst, jedoch sind diese nicht gleichgewichtet. Den Großteil der Kurse werden von nur wenigen Aktien bestimmt.

Maßgeblich von den Tech-Giganten: Apple, Amazon, Alphabet, Meta, Microsoft, Nvidia und Tesla.

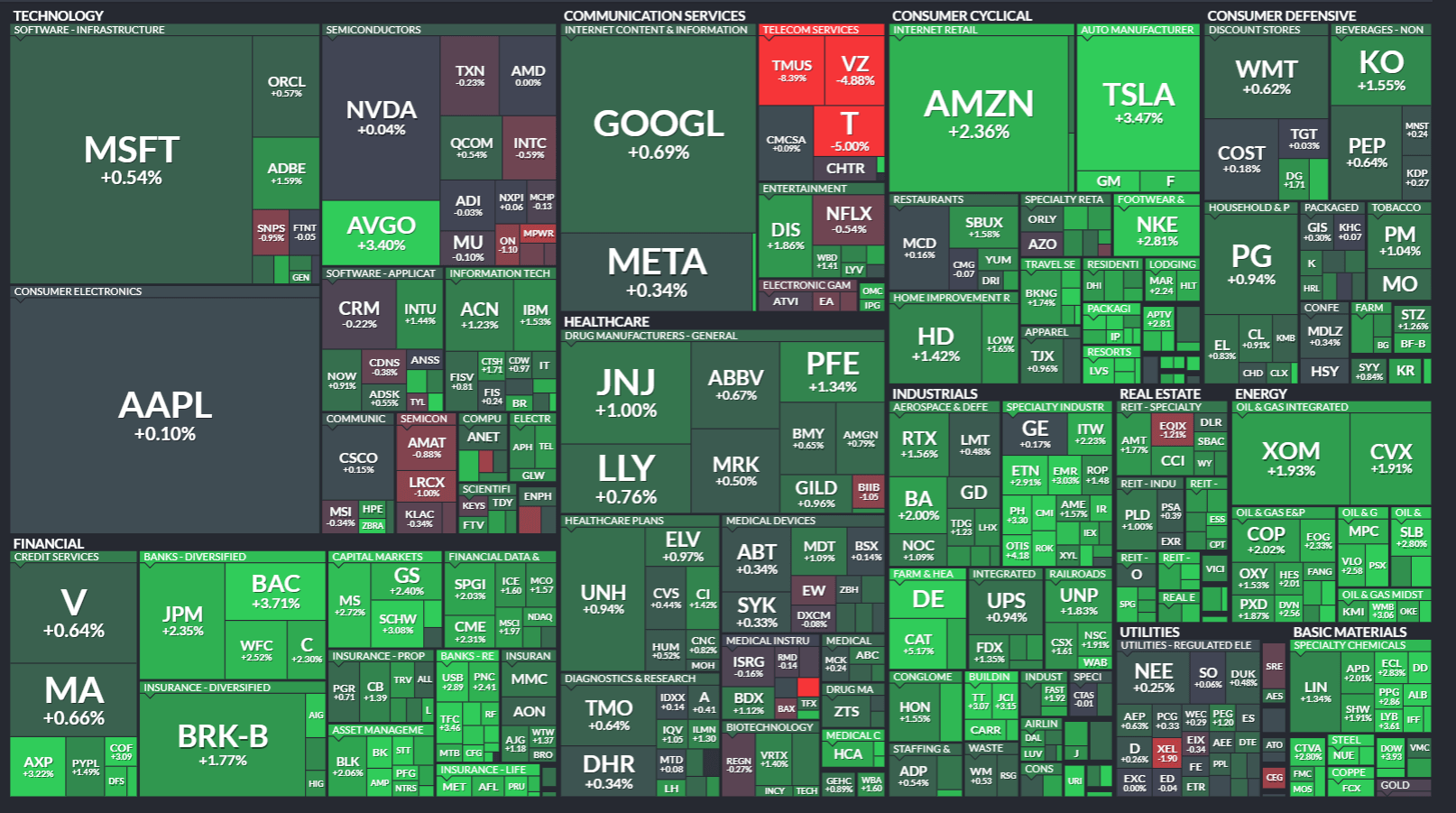

Gewichtung des S&P 500. Größe der Felder spiegelt Gewichtung wider. Quelle: finviz.com

Die breite Masse der Aktien (über 65%) befindet sich aktuell in einem Abwärtstrend. Solche Zahlen treten eigentlich nur in Korrekturphasenphasen des Marktes auf, doch der S&P 500 und auch der NASDAQ schießen in die Höhe.

Die breite Masse des Marktes zeichnet jedoch ein anderes Bild: nämlich wirtschaftliche Stagnation.

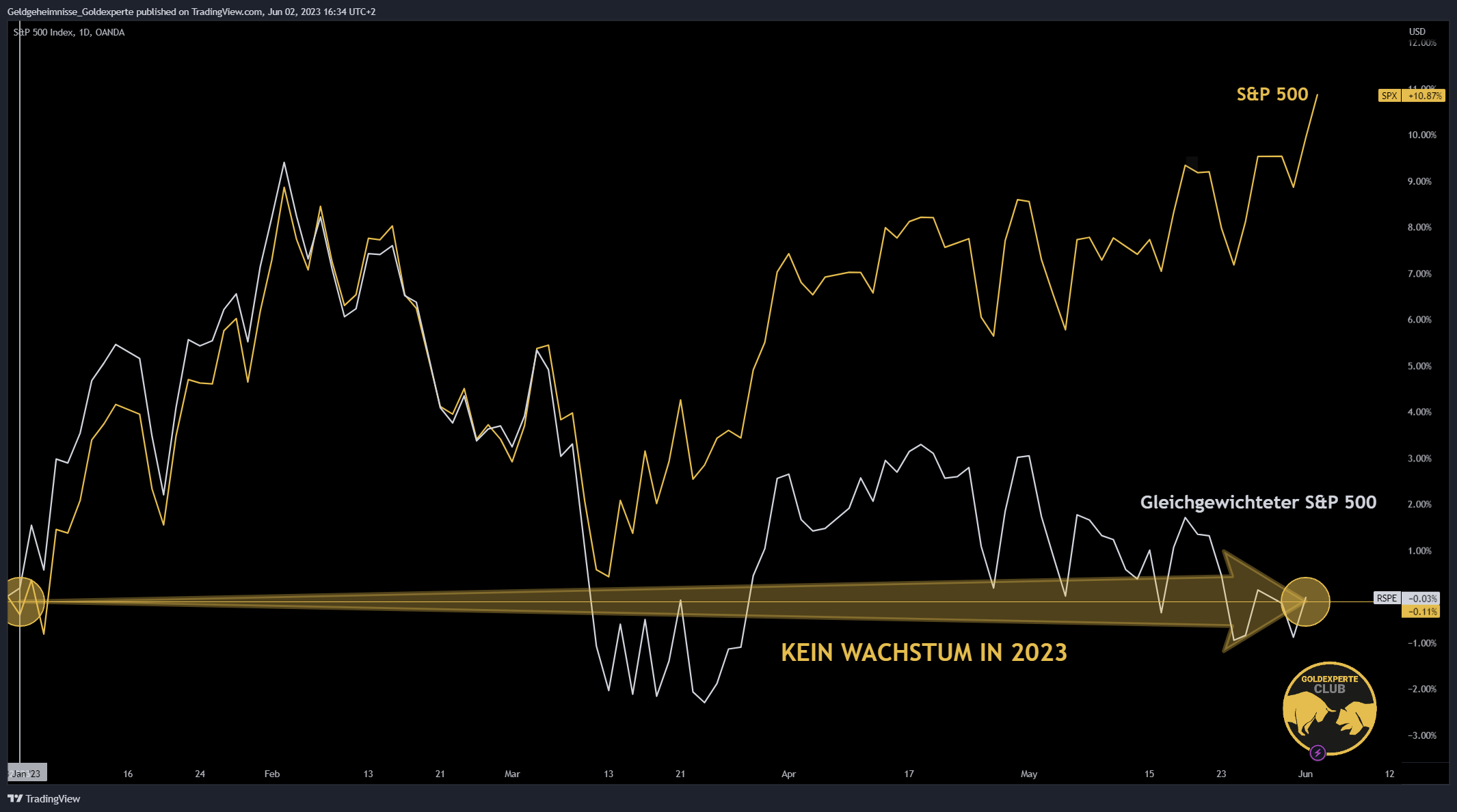

Das wird deutlich, wenn man den S&P 500 mit dem gleichgewichteten S&P 500 vergleicht. Der gleichgewichtete Index zeigt die Kursentwicklung, als würden alle 500 Aktien im S&P 500 den gleichen Einfluss haben.

S&P 500 vs. S&P 500 Equal Weight.

Man sieht: der gleichgewichtete Index hat seit Jahresbeginn kein Wachstum zu verzeichnen. Nichts! Die Wirtschaft tritt auf der Stelle.

Das bedeutet: unter der Decke brodelt es gewaltig.

KI - die nächste Blase?

Ein treibender Faktor für die letzten Kursentwicklungen ist auf das Thema KI (Künstliche Intelligenz) zurückzuführen. Im Technologiesektor wird zurzeit alles gekauft, was eine ISIN hat.

Wenige Aktien bewegen den Markt. Das ist aus meiner Sicht eine ungesunde Entwicklung.

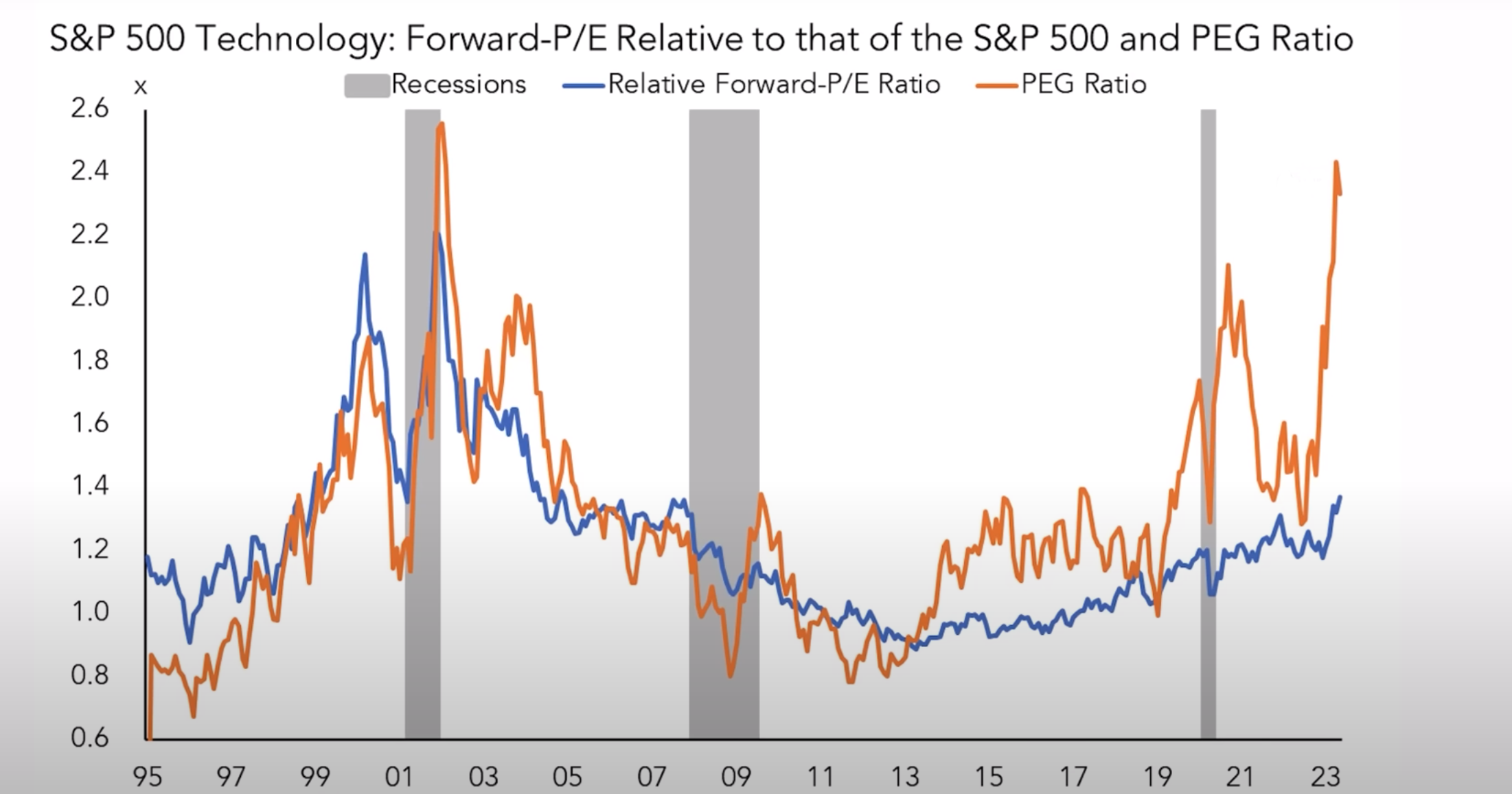

Zuletzt sah man eine solche Diskrepanz zu Beginn des Jahrtausends in den Jahren 2000 und 2001. Die Folge war das Platzen der „Dotcom“ Blase. (siehe Grafik unten "PEG Ratio)

PEG Ratio. Zuletzt so hoch 2001 (Dotcom Blase). Quelle: Game of Trades.

Auch die jetzige Entwicklung erinnert stark an eine Blase. Führende Experten gehen davon aus, dass das „Smart Money“ nicht weiter kauft und die Kurse nur noch von Kleinanlegern „Dumb Money“ in die Höhe getrieben wird.

FAZIT:

Ich sehe den Gesamtmarkt immer noch nicht in einem gesunden Bullenmarkt und ich gehe in den nächsten Monaten von einer deutlichen Marktkorrektur aus.

Die Börsenrally ist getrieben durch das Hype-Thema KI, was stark an die Dotcom Blase erinnert. Und die Diskrepanz aus wirtschaftlicher Realität und den hohen Börsenkursen ist besorgniserregend.

Allerdings besagt eine alte Börsenweisheit:

“Markets can remain irrational longer than you can remain solvent.“ -John Maynard Keynes

„Die Märkte können sich länger irrational verhalten, als du solvent bist“. Auch wenn ich fundamental betrachtet die Shortseite präferiere, werde ich nicht eindimensional handeln, sondern gemäß meiner Systeme kurzfristige Chancen sowohl auf der Long als auch auf der Short Seite suchen.